Đọc các bài khác thuộc chùm bài Bong bóng bất động sản và phát triển đô thị của nhà kinh tế học đô thị Edward Glaeser tại đây: bong bóng bất động sản và phát triển đô thị Archives – Book Hunter

Trong phần này, tôi chuyển sang thảo luận về các chính sách đối phó với sự bùng nổ và sụp đổ thị trường bất động sản, chia tách phần thảo luận về chính sách thành hai phần nhỏ riêng biệt. Tiểu mục đầu tiên đề cập đến các chính sách khi bắt đầu sụp đổ. Điều này tương ứng với giai đoạn 2008–2010 ở Mỹ khi thị trường tài chính đi xuống và các ngân hàng phải đối mặt với vấn đề mất khả năng thanh toán (hoặc ít nhất là kém thanh khoản). Tiểu mục thứ hai đề cập đến các chính sách trong thời kỳ bùng nổ giá. Nói rộng ra, tôi sẽ gợi ý rằng cách tiếp cận đúng là mềm mỏng đối với các ngân hàng trong thời kỳ sụp đổ và cứng rắn trong thời gian bùng nổ.

Tôi sẽ không thảo luận về các chính sách đô thị khác. Tuy nhiên, nếu các thành phố áp dụng các chính sách mà khiến cho các nhà xây dựng nội bộ hóa hiệu quả quần tụ thì bong bóng luôn phản tác dụng. Vai trò tích cực duy nhất của bong bóng trong mô hình là chống lại xu hướng xây dựng quá ít. Nếu xu hướng đó bị loại bỏ, thì bong bóng sẽ mất đi lợi điểm của mình.

Giải quyết sự suy thoái của thị trường tài chính

Vào thời điểm sụp đổ, khi giá bắt đầu giảm, khu vực công có một số cách tiếp cận bằng chính sách khả thi. Chính quyền có thể giả vờ như thả nổi giá và hy vọng vượt qua cơn bão. Họ có thể tiếp bước cựu Bộ trưởng Tài chính Hoa Kỳ Andrew Mellon trên con đường gian nan ông đã mở lối trong thời kỳ Đại suy thoái và để mặc các ngân hàng thất bại. Họ có thể nới lỏng mức tín dụng cho ngân hàng và cố né sự rối loạn quá lớn trên thị trường tài chính.

Con đường đầu tiên gần như bất khả thi với những nền kinh tế phát triển. Chính phủ Mỹ không có khả năng chống đỡ giá nhà năm 2008. Xu hướng sụt giảm quá mạnh mẽ. Nhiều người quan sát cho rằng, kể cả với sự nới lỏng tín dụng, nếu tính toán hợp lý thì có lẽ vẫn không có chuyện lãi suất tác động mạnh lên giá cả. Thật vật, lãi suất đã giảm dữ dội suốt cuộc suy thoái mà không thấy tác động nào đáng kể lên giá nhà. Glaeser, Gottlieb, và Gyourko (2012) ước tính được một sự bán co giãn của giá nhà ứng với lãi suất gần bằng 6.

Cuối cùng, đợt giảm lãi suất 100 điểm cơ bản sẽ dẫn tới đợt tăng giá nhà khoảng 8%. Nếu suy luận của Himmelberg, Mayer, và Sinai (2005) là đúng thì hiệu ứng này có thể yếu hơn suốt thời kỳ khi mà giá nhà tương lai ít được kỳ vọng sẽ tăng. Phe Cộng hòa đề nghị giảm lãi suất rộng rãi thông qua trợ cấp cho chủ sở hữu nhà sẽ chẳng bao giờ có ích là mấy trong việc đảo chiều xu hướng sụt giảm khủng khiếp của giá nhà.

Ở Trung Quốc, khả năng tăng giá của nhà nước Mỹ thì mạnh hơn vì chính phủ có năng lực để đưa nhà ở ra khỏi thị trường chung. Mua công quy mô lớn là phương tiện trực tiếp và hiệu quả hơn nhiều để tăng giá hơn là chạy theo lãi suất. Mặc dù chính phủ Hoa Kỳ không thể chi 600 tỷ đô la để mua hai căn nhà trị giá 300 tỷ đô la, nhưng chính phủ Trung Hoa có thể làm điều đó và hơn thế nữa.

Vấn đề lớn với chiến lược này là nếu chính phủ sử dụng sức mua của mình để đặt giá sàn và nếu giá sàn đó cao hơn chi phí xây dựng, thì các nhà xây dựng sẽ tiếp tục cung cấp nhà mới, thậm chí đến một lúc, khả năng hấp thụ dư thừa nguồn cung của chính phủ ở CHND Trung Hoa sẽ bị lượng lớn nhà ở mới đánh bại. Chiến lược mua công này chỉ có thể hoạt động nếu nó được kết hợp với một số biện pháp can thiệp khác nhằm hạn chế nguồn cung nhà ở mới. Ở CHND Trung Hoa, điều này có thể được thực hiện bằng cách cấm bán đất cho các công trình xây dựng mới trong thời gian từ 5–10 năm.

Nhưng sự can thiệp này phải trả giá đáng kể. Mua hàng triệu ngôi nhà rồi tái sử dụng sẽ làm lãng phí giá trị của tài sản. Ngưng hoạt động xây dựng sẽ tạo ra lượng lớn người thất nghiệp và chậm phát triển kinh tế. Trong khi chính phủ Trung Quốc có thể giữ giá cao, không như Mỹ, chiến lược này có vẻ như gây tổn thất còn nhiều hơn lợi ích miễn sao Trung Quốc tiếp tục thức hiện các bước đi nhằm giảm sự rối loạn trong khu vực tài chính gây ra bởi sụp đổ thị trường nhà đất.

Chính phủ Mỹ không thể duy trì giá nhà năm 2008-2010 nhưng họ vẫn có lựa chọn giữa việc hỗ trợ khu vực ngân hàng hay là buông tay để chúng thất bại. Trường hợp “thương cho roi cho vọt” thật là rủi ro về mặt đạo đức. Lập luận lợi-hại rằng, trừ khi các ngân hàng gánh chịu hậu quả cho những sai lầm của họ, nếu không họ sẽ tiếp tục mắc những sai lầm mới. Bản thân Andrew Mellon cũng tin rằng sự thất bại của các ngân hàng sẽ dẫn đến một quá trình thanh lọc, nơi các ngân hàng xấu phá sản và được thay thế bằng các ngân hàng tốt.

Quan điểm đối lập là lợi ích của việc giảm rủi ro đạo đức không nhằm nhò gì nếu đem so với cái giá quá đắt khi thị trường tài chính chao đảo. Phá sản ngân hàng diện rộng có khả năng gây ra những hệ quả kinh khủng cho nên kinh tế chung như ta đã thấy ở Đại suy thoái. Tôi không có gì nhiều để bổ sung vào các tài liệu tài chính lớn tập trung vào mặt trái của các thất bại ngân hàng (ví dụ, xem Reinhart và Rogoff 2009), nhưng có hai điểm về rủi ro đạo đức đáng được nhấn mạnh.

Lỗi là do các cá nhân gây ra và lỗi có thể được giảm bớt nếu các cá nhân gánh chịu hậu quả khi họ mắc lỗi. Quan điểm này nằm ở trọng tâm của kinh tế học về tội phạm và hình phạt. Tuy nhiên, sự thất bại của ngân hàng không có tác dụng trừng phạt là mấy những ông chủ của nó Phần lớn cái giá của những thất bại đó sẽ được trả bởi những người không liên quan đến những sai lầm của thời kỳ bùng nổ. Bản thân các chủ ngân hàng mắc sai lầm lớn nhất có thể sẽ nghỉ hưu thoải mái bất chấp những thất bại về thể chế. Việc trừng phạt hiệu quả nhắm vào những kẻ xấu, trong khi những tác động của sự thất bại ngân hàng không hề nhắm đúng mục tiêu.

Hệ thống luật pháp Hoa Kỳ không thể áp dụng các hình phạt hà khắc đối với các chủ ngân hàng quá lạc quan, nhưng ở những nơi khác, những hình phạt như vậy dễ thấy hơn. Có thể dễ dàng hình dung ra những hình phạt cứng rắn nhưng công bằng dành cho các quan chức nhà nước đã cố tình khuyến khích sự phát triển quá mức. Trong các hệ thống có thể thực hiện các biện pháp trừng phạt có chủ đích, sẽ chẳng có ý nghĩa gì khi mạnh tay với các tổ chức tài chính đang gặp khó khăn để đổi lại nguy cơ tạo nên sự bất ổn tài chính.

Chính sách trong thời kỳ bùng nổ

Nếu hỗ trợ khu vực tài chính trong suốt cuộc sụp đổ có vẻ là con đường thích hợp để giảm rủi ro cho toàn hệ thống thì chính sách cứng rắn của chính phủ lại dường như dành cho lúc bùng nổ. Khi một vụ sụp đổ tài chính xảy ra, các ngân hàng thất bại đổ thiệt hại lên đầu người dân và chính phủ phải chi tiền để tái cấu trúc vốn chúng. Những ngoại tác liên quan đến vụ sụp đổ này khiến việc áp dụng quy chế cứng rắn hơn nữa vào thời bùng nổ trở nên hợp lý.

Quy chế và các loại thuế Pigouvian là công cụ tiềm năng để nội bộ hóa chi phí ngoài của việc các định chế tài chính như ngân hàng.đầu cơ bất động sản. Giả pháp pháp lý tiêu chuẩn là quy định mức vốn tối thiểu. Đệm vốn làm giảm khá năng một tổ chức tài chính sẽ vỡ nợ và lây lan thất bại cho toàn hệ thống. Các yêu cầu của Basel III tập trung vào tỷ lệ vốn trên tài sản có trọng số rủi ro. Bất động sản ảnh hưởng đến tỷ trọng rủi ro của tài sản. Trong thời kỳ bùng nổ trước cuộc khủng hoảng tài chính toàn cầu, bất động sản được coi là tương đối an toàn mặc dù các khoản đầu tư như vậy có rủi ro mất giá đáng kể.

Ở Mỹ, hiện tượng trở về trung bình của giá nhà ở đã được xác định qua thực tế quan sát. Do đó, trong thời kỳ bùng nổ, rủi ro của sự chuyển động đi xuống trong tương lai là đáng kể và bất động sản trở nên nguy hiểm hơn nhiều. hiện tượng trở về trung bình của giá nhà đấtngụ ý rằng các khoản đầu tư bất động sản gặp nhiều rủi ro hơn khi giá đã tăng gần đây. Các quy định có thể xem xét chúng như vậy. Một giải pháp thay thế là tập trung vào khoảng cách giữa giá cả với xây dựng và đánh giá các khoản đầu tư bất động sản là rủi ro hơn khi khoảng cách đó mở rộng. Cả hai cách tiếp cận đều sẽ thúc đẩy các ngân hàng bổ sung thêm vốn trong thời kỳ bùng nổ gần đây, ít nhất là nếu họ có bỏ tiền vào với bất động sản.

Những chính sách này không phải là không hề tốn kém khi chúng gây tác động khiến ngân hàng giữ ít nguồn tiền liên quan đến bất động sản hơn, điều này có thể tiết chế thị trường nhà đất. Nhưng thuận theo thị trường bùng nổ có lẽ mới là nhiệm vụ phù hợp hơn cả có những nhà hoạch định chính sách tài chính.

Cách tiếp cận thứ hai là cải thiện các loại thuế Pigouvian lên các ngân hàng, gần như chắc chắn cùng với việc duy trì yêu cầu về vốn. Những khoản chi này là khoản bảo hiểm cần thiết chống lại gói cứu trợ và chúng cần được hiệu chỉnh sao cho không cần cứu trợ nữa. Khoản chi trả phải tăng tỉ lệ thuận với rủi ro trong danh mục tài sản của ngân hàng. Cuối cùng, phí đảm bảo nên cao hơn nếu ngân hàng nắm giữ bất động sản trong giai đoạn bùng nổ. Như trong trường hợp của tài sản mang rủi ro, rủi ro mất giá có thể được đo hoặc bằng việc giả định hiện tượng trở về trung bình của giá hoặc dùng khoảng cách giữa giá cả và việc xây dựng.

Còn có nhiều chính sách khuyến khích bùng nổ lẫn sự tham gia tài chính vào cuộc bùng nổ đó mà đáng để suy nghĩ lại vì rủi ro khủng hoảng. Gần đây, chính phủ Trung Quốc đã phản ứng với sự bùng nổ nhà ở bằng cách khuyến khích tăng thêm, chứ không phải bớt, cho người muốn mua nhà vay nợ. Một cách gây tranh cãi, Mỹ áp dụng chiến lược tương tự trong những năm trước 2006 để tạo ra “xã hội của chủ sở hữu” theo lời của chính quyền George W. Bush. Các chiến lược cho vay này có thể tạm thời đẩy giá lên, nhưng cũng làm hệ thống ngân hàng chịu nhiều nguy cơ hơn khi đối diện với sự suy thoái của bất động sản. Mục tiêu của các chính sách trong thời kỳ bùng nổ phải là giảm thiểu mức độ tiếp cận của hệ thống, không làm khuếch đại các rủi ro.

Ở nhiều nước, những chính sách khác có thể vô trình làm nghiêm trọng thêm ảnh hưởng của bong bóng nhà đất. Ví dụ, ở CHND Trung Hoa, việc chính quyền địa phương tăng cường bán đất để trang trải cho hoạt động của họ có khả năng làm tăng ảo số lượng phát triển bất động sản. Một lựa chọn thay thế hợp lý để tăng nguồn thu cho những bộ máy địa phương này là chuyển sang hệ thống thu thuế tài sản. Một thay đổi trong chính sách là để đảm bảo rằng có các biện pháp bảo vệ tốt hơn đối với việc lạm dụng khu vực trọng điểm. Cần đánh giá giá trị đất đai tốt hơn để đạt được mục tiêu đó, đặc biệt nếu được thực thi ở cấp chính quyền trung ương. Ngoài ra, những cư dân hiện tại có thể được cấp quyền từ chối tập thể các thỏa thuận đất đai mạnh mẽ hơn. Mặc dù việc trao quyền phủ quyết cho mọi cư dân có khả năng gây ra vấn đề chậm giải tỏa, nhưng việc yêu cầu sự chấp thuận của đa số ít gây ra lạm quyền.

Cuối cùng, hệ thống khen thưởng của Trung Quốc cho chính quyền địa phương trong việc tăng trưởng GDP có thể cần phải được đánh giá lại. Khuyến khích số lượng lớn xây dựng mới là một cách đơn giản để tăng GDP. Việc xây dựng mới cũng có thể gây tăng trưởng quá mức nếu các căn hộ được định giá cao ảo. Một cải cách tiềm năng là coi GDP trong lĩnh vực xây dựng khác với GDP liên quan đến xuất khẩu. Thưởng mạnh hơn cho tăng trưởng liên quan đến xuất khẩu so với tăng trưởng xây dựng có thể đối phó bất kỳ xu hướng xây dựng quá mức nào.

Kết luận

Bong bóng nhà đất vốn xảy ra tràn lan trong lịch sử Mỹ. Những kinh nghiệm gần đây của châu Á cũng đã mô tả được cách thức mà một chu kỳ bùng nổ rồi sụp đổ trong bất động sản có thể châm ngòi một trận chao đảo hệ thống tài chính như thế nào. CHND Trung Hoa đã trải qua một đợt bùng nổ nhưng vẫn chưa rõ liệu sẽ xảy ra một đợt sụp đổ lớn hay không. (Tính đến thời điểm của bài)

Xu hướng đầu cơ tập trung vào bất động sản phần nào phản ánh bản chất linh động của không gian xây dựng và lịch sử mạnh mẽ của quyền tài sản ở các nước phát triển. Người cho vay thường xem nhà đất là khoản thế chấp an toàn hơn là các khoản đầu tư công nghiệp. Hệ quả là nguồn vốn thụ động dễ chảy vào bất động sản hơn và sự sự sốt sắng của dòng vốn thụ động càng dễ tạo ra bong bóng.

Cả lịch sử Mỹ lẫn châu Á đều cho thấy niềm tin lạc quan vẫn có mặt lợi. Một thành phố có thể được phát triển thêm nhờ vào sự sốt sắng đối với giá trị hàng hóa. Khi có ngoại tác tích cực sinh ra từ việc mở rộng đô thị, thì bong bóng nhà đất có thể tạo ra phúc lợi xã hội. Với nhiều giải định chính xác hơn, niềm lạc quan quá trớn có thể làm các nhà xây dựng cung cấp số lượng không gian xã hội tối ưu mà nếu không xảy ra sự lạc quan đó thì họ sẽ không làm.

Tuy nhiên, chi phí tài chính của bong bóng bất động sản dễ dàng được bù đắp bằng những lợi ích như thế. Khi tịch thu tài sản làm mất giá trị của nó, thì bong bóng sẽ gây hậu quả rộng khắp. Trong cuộc khủng hoàng tài chính châu Á 1997/98 và khủng hoảng tài chính toàn cầu bắt đầu từ Mỹ, khu vực ngân hàng vốn bị ảnh hưởng bởi bất động sản đã lây lan nguy cơ ra toàn nền kinh tế. Nhược điểm tiềm tàng của đầu cơ bất động sản khiến nó trở thành đề tài quan trọng của các nhà hoạch định chính sách.

Sự bàn luận về chính sách trong nghiên cứu này ủng hộ cho quan điểm phổ biến rằng hỗ trợ hệ thống tài chính trong suốt đợt sụp đổ thường tạo ra nhiều lợi nhuận hơn chi phí. Cứu trợ ngân hàng đúng là sẽ tạo ra nguy cơ đạo đức, nhưng để chúng phá sản còn đắt đỏ hơn về mặt xã hội để khuyến khích sự kỷ luật. Các chủ ngân hàng chỉ trả một phần bé xíu chi phí gây ra bởi một lần ngân hàng đó phá sản.

Nếu khu vực công và người dân phải chi trả khoản phí đáng kể khi diễn ra đợt sụp đổ, thì các chính sách chủ động suốt thời kỳ bùng nổ nên đem lại lợi ích. Đầu tư nhà đất rất nguy hiểm sau khi giá đã tăng mạnh. Thế nên, sẽ hợp lý khi các quy định xem xét đầu tư bất động sản là rủi ro cao trong thời kỳ này. Ngoài ra, chính quyền cũng nên ra các đạo thuế Pigouvian áp dụng cho các định chế tài chính có đầu tư nhiều vào nhà đất trong suốt thời kỳ bùng nổ.

Yến Nhi dịch

Edward Glaeser là tác giả của hai cuốn sách quan trọng về Đô thị: Chiến thắng của Đô thị (Xuất bản tại Việt Nam vào 2018 và Tái bản 2022) và Sinh tồn của Đô thị (Xuất bản ở Việt Nam 2022).

Ngân sách dịch chùm bài này được trích từ doanh thu của

Combo Đô Thị do Book Hunter phát hành

>> Tìm hiểu về Combo Đô Thị: Combo Sách – Lịch sử đô thị hiện đại – Sinh tồn của đô thị và Chiến thắng của đô thị – Book Hunter Lyceum

>>Đọc thêm:

“Chiến thắng của đô thị” hay sự thất bại của thị dân – Book Hunter

Thuyết tương đối và quy hoạch đô thị – Book Hunter

Sự chiến thắng của đô thị hiện đại (bookhunter.vn)

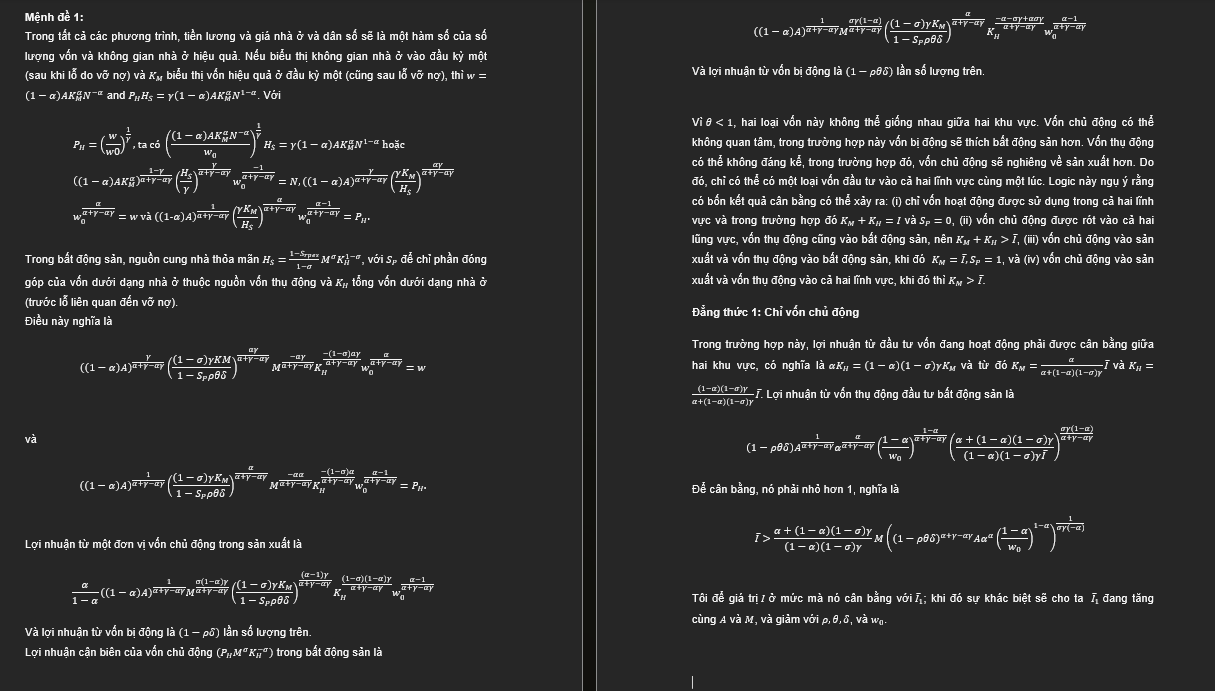

Phụ Lục chứng minh các mệnh đề

Nguồn tham khảo*

Baptist, Edward E. 2014. The Half Has Never Been Told: Slavery and the Making of American Capitalism. New York: Basic Books.

Bardhan, Ashok, Robert Edelstein, and Desmond Tsang. 2008. “Global Financial Integration and Real Estate Security Returns.” Real Estate Economics 36 (2): 285–311.

Calomiris, Charles W., and Larry Schweikart. 1991. “The Panic of 1857: Origins, Transmission, and Containment.” The Journal of Economic History 51 (4): 807–34.

Case, Karl E., Robert J. Shiller, Anne K. Thompson, David Laibson, and Paul Willen. 2012.

“What Have They Been Thinking? Homebuyer Behavior in Hot and Cold Markets [with Comments and Discussion].” Brookings Papers on Economic Activity 45 (2): 265–315.

Chauvin, Juan Pablo, Edward Glaeser, Yueran Ma, and Kristina Tobio. 2017. “What is Different about Urbanization in Rich and Poor Countries? Cities in Brazil, China, India, and the United States.” Journal of Urban Economics 98: 17–49.

Ciochetti, Brian A. 1997. “Loss Characteristics of Commercial Mortgage Foreclosures.” Real Estate Finance 14: 53–69.

Clark, William Clifford, and John Lyndhurst Kingston. 1930. The Skyscraper: Study in the Economic Height of Modern Office Buildings. New York: American Institute of Steel.

County Business Patterns. United States Census Bureau. https://factfifinder.census.gov/faces/tableservices/jsf/pages/productview.xhtml?src=bkmk

Fang, Hanming, Quanlin Gu, Wei Xiong, and Li-An Zhou. 2016. “Demystifying the Chinese Housing Boom.” In NBER Macroeconomics Annual 2015, Volume 30, edited by Martin Eichenbaum and Johnathan Parker, 105–66. Chicago: University of Chicago Press.

Ferreira, Fernando, and Joseph Gyourko. 2015. “A New Look at the US Foreclosure Crisis: Panel Data Evidence of Prime and Subprime Borrowers from 1997 to 2012.” NBER Working Paper No. 21261.

Glaeser, Edward L., Wei Huang, Yueran Ma, and Andrei Shleifer. 2017. “A Real Estate Boom with Chinese Characteristics.” Journal of Economic Perspectives 31 (1): 93–116.

Glaeser, Edward L., Giacomo Ponzetto, and Andrei Shleifer. 2016. “Securing Property Rights.” NBER Working Paper No. 22701.

Glaeser, Edward L., Joshua D. Gottlieb, and Joseph Gyourko. 2012. “Can Cheap Credit Explain the Housing Boom?” In Housing and the Financial Crisis, edited by Edward Glaeser and Todd Sinai, 301–59. Chicago: University of Chicago Press.

Glaeser, Edward L., Joseph Gyourko, and Albert Saiz. 2008. “Housing Supply and Housing Bubbles.” Journal of Urban Economics 64 (2): 198–217.

Glaeser, Edward. 2013. “A Nation of Gamblers: Real Estate Speculation and American History.”American Economic Review 103 (3): 1–42.

Goetzmann, William N., and Frank Newman. 2010. “Securitization in the 1920s.” NBER Working Paper No. 15650.

Haeger, John Denis. 1979. “Eastern Financiers and Institutional Change: The Origins of the New York Life Insurance and Trust Company and the Ohio Life Insurance and Trust Company.” The Journal of Economic History 39 (1): 259–67.

Himmelberg, Charles, Christopher Mayer, and Todd Sinai. 2005. “Assessing High House Prices: Bubbles, Fundamentals, and Misperceptions.” The Journal of Economic Perspectives 19(4): 67–92.

Huston, James L. 1983. “Western Grains and the Panic of 1857.” Agricultural History 57 (1):14–32.

Mian, Atif, and Amir Sufifi. 2008. “The Consequences of Mortgage Credit Expansion: Evidence from the 2007 Mortgage Default Crisis.” NBER Working Paper No. 13936.

Nicholas, Tom, and Anna Scherbina. 2013. “Real Estate Prices During the Roaring Twenties and the Great Depression.” Real Estate Economics 41 (2): 278–309.

Downloaded from http://direct.mit.edu/adev/article-pdf/34/2/114/1644512/adev_a_00097.pdf by guest on 03 August 2022Real Estate Bubbles and Urban Development 143

Olivier, Jacques. 2000. “Growth-Enhancing Bubbles.” International Economics Review 41 (1): 133–52.

Quigley, John M. 2001. “Real Estate and the Asian Crisis.” Journal of Housing Economics 10 (2): 129–61.

Reinhart, Carmen M., and Kenneth S. Rogoff. 2009. This Time is Different: Eight Centuries of Financial Folly. Princeton: Princeton University Press.

Semlali, Abdelhak Senhadji, and Charles Collyns. 2002. “Lending Booms, Real Estate Bubbles, and the Asian Crisis.” IMF Working Paper 02/20.

Wheaton, William C., Mark S. Baranski, and Cesarina A. Templeton. 2009. “100 Years of Commercial Real Estate Prices in Manhattan.” Real Estate Economics 37 (1): 69–83.