“Các đòn bẩy được Ngân hàng Dự trữ Liên bang sử dụng để tăng hoặc giảm cung tiền là gì?” một độc giả hỏi.

Vài tuần trước, tôi đã xin các độc giả hàng ngày của FEE những câu hỏi của họ về kinh tế học. Khá nhanh chóng, tôi nhận được một câu hỏi mà tôi khá chắc rằng thể nào mình cũng sẽ nhận được. Nó đến từ một người đàn ông tên là Warren đến từ Chicago, hỏi:

“Các đòn bẩy được Ngân hàng Dự trữ Liên bang sử dụng để tăng hoặc giảm cung tiền là gì?

Tôi biết nó có liên quan đến lãi suất và dự trữ ngân hàng, nhưng nó thực sự diễn ra như thế nào và ai sẽ nhận được tất cả số tiền dư thừa trong lưu thông để gây ra lạm phát?”

Có một số kênh mà Cục Dự trữ Liên bang có thể sử dụng để tạo ra tiền, nhưng tôi sẽ tập trung vào hai kênh phù hợp nhất: hoạt động thị trường mở và lãi suất dự trữ.

“In” tiền

Cách đầu tiên Cục Dự trữ Liên bang có thể tăng cung tiền là tạo ra nhiều đô la hơn. Tuy nhiên, nó không đơn giản như việc họ in các tờ đô la rồi ném chúng ra khỏi trực thăng.

Thay vào đó, khi Cục Dự trữ Liên bang muốn tạo ra tiền và đưa nó vào hệ thống, nó sẽ thực hiện thông qua các ngân hàng. Các ngân hàng nắm giữ một số loại tài sản bao gồm cả trái phiếu kho bạc. Trái phiếu kho bạc là giấy chứng minh vay mượn không chính thức mà chính phủ phát hành để đổi lấy khoản vay. Bạn mua trái phiếu bằng tiền mặt ngày hôm nay và chính phủ hứa sẽ trả lại cho bạn tiền lãi trong tương lai.

Các ngân hàng thích nắm giữ trái phiếu kho bạc vì chúng được coi là có rủi ro thấp — không có khả năng chính phủ Hoa Kỳ sẽ vỡ nợ (ít nhất là trong thời gian sắp tới). Trái phiếu kho bạc cũng có ưu điểm là chúng tương đối dễ bán cho người khác để lấy tiền mặt. Các nhà kinh tế gọi đây là sự dễ dàng chuyển đổi một tài sản thành thanh khoản tiền.

Cục Dự trữ Liên bang đề nghị mua các trái phiếu này từ các ngân hàng. Khi Cục Dự trữ Liên bang mua trái phiếu, họ có lợi thế cho bạn còn tôi thì không. Họ được phép in tiền mới để mua trái phiếu. Có nhiều khả năng tiền sẽ được tạo ra bằng kỹ thuật số hơn là được in theo nghĩa đen, nhưng hình thức của tiền không tạo ra sự khác biệt.

Cục Dự trữ Liên bang mua trái phiếu chính phủ và các ngân hàng mua tiền mới được tạo ra. Tuy nhiên, quá trình không dừng lại ở đó. Các ngân hàng thường không thích ngồi trên đống tiền lớn vì tiền không sinh lãi (không giống như trái phiếu họ vừa bán cho ngân hàng trung ương). Vậy các ngân hàng làm gì với tiền của họ?

Một điều họ có thể làm là cho các doanh nghiệp vay nhiều hơn. Nguồn cung vốn sẵn có để cho vay tăng lên có nghĩa là sẽ có nhiều khoản vay hơn dành cho cùng một số lượng doanh nghiệp. Mọi thứ khác không đổi, điều này có nghĩa là giá của khoản vay (lãi suất) sẽ giảm.

Các ngân hàng cũng có thể quay vòng và mua thêm trái phiếu kho bạc nếu họ muốn thay thế một số trái phiếu đã bán. Nhu cầu trái phiếu cao hơn này có nghĩa là chính phủ sẽ có thể vay nợ nhiều hơn để tài trợ cho chi tiêu của mình.

Các nhà kinh tế gọi quá trình Cục Dự trữ Liên bang sử dụng tiền mới được tạo ra để mua trái phiếu từ các ngân hàng tư nhân là mua trên thị trường mở.

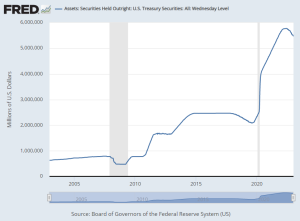

Vậy, Cục Dự trữ Liên bang đã sử dụng công cụ này đến mức nào? Hãy xem biểu đồ này:

Hình 1: Số dư chứng khoán kho bạc được giữ hoàn toàn

Kể từ tháng 1 năm 2020, Cục Dự trữ Liên bang đã tăng chứng khoán kho bạc từ 2,3 nghìn tỷ đô la lên khoảng 5,6 nghìn tỷ đô la hiện nay, tăng khoảng 3,3 nghìn tỷ đô la.

Cục chuyển sang nhà ở

Một động thái gần đây hơn của Cục Dự trữ Liên bang cũng là mua các loại tài sản khác. Trước năm 2008, Cục Dự trữ Liên bang sở hữu 0 đô la Chứng khoán đảm bảo bằng thế chấp (MBS). Hôm nay là một câu chuyện khác nhau.

Tôi sẽ không đi vào chi tiết về MBS (bạn có thể đọc thêm về chúng ở đây), ngoại trừ việc nói rằng chúng là một loại tài sản tài chính khác mà các ngân hàng nắm giữ, rủi ro hơn một chút so với trái phiếu kho bạc. Dưới đây là biểu đồ cho thấy lượng nắm giữ MBS của Cục Dự trữ Liên bang bùng nổ như thế nào vào năm 2008 (trong nỗ lực giảm bớt cuộc khủng hoảng nhà ở) và một lần nữa vào năm 2020 (trong nỗ lực hạn chế tác động tiêu cực của các chính sách COVID).

Hình 2: Chứng khoán đảm bảo bằng thế chấp được giữ hoàn toàn

Như bạn có thể thấy, Cục Dự trữ Liên bang đã mua lại khoảng 1,3 nghìn tỷ đô la giá trị chứng khoán được đảm bảo bằng thế chấp từ tháng 1 năm 2020 đến nay.

Như nhà kinh tế Jim Gwartney đã chỉ ra cho AIER,

“Khoản tăng 4,2 nghìn tỷ đô la trong chi tiêu liên bang trong hai năm [COVID] được tài trợ hoàn toàn bằng cách vay từ Cục. Việc Cục nắm giữ các tài sản tài chính, chủ yếu là trái phiếu kho bạc và chứng khoán được đảm bảo bằng thế chấp của các cơ quan nhà ở liên bang, đã tăng từ 4,2 nghìn tỷ đô la vào tháng 2 năm 2020 lên 8,8 nghìn tỷ đô la vào tháng 12 năm 2021.”

Vì vậy, bây giờ chúng ta đã hiểu Cục Dự trữ Liên bang tạo ra tiền mới như thế nào và số tiền đó sẽ đến tay ai. Các ngân hàng là người nhận đầu tiên và những người đi vay hoặc những người bán tài sản tài chính mà ngân hàng yêu cầu (bao gồm cả chính phủ) là những người nhận thứ hai. Và như Warren đã ám chỉ trong câu hỏi của mình, chính sách này ảnh hưởng gián tiếp đến lãi suất.

Tiền lãi trên các khoản dự trữ

Có một công cụ quan trọng khác về cách Cục Dự trữ Liên bang có thể tác động đến việc tạo ra tiền. Đó là một đòn bẩy chính sách tương đối mới được gọi là lãi suất trên số dư dự trữ (IORB).

Để hiểu cách Cục Dự trữ Liên bang tác động đến nguồn cung tiền thông qua IORB, bạn cần có hiểu biết cơ bản về hệ thống ngân hàng của chúng ta.

Giả sử Warren gửi 1.000 đô la vào ngân hàng của mình, FEEbank. Điều gì sẽ xảy ra với số tiền sau đó? Ở Hoa Kỳ, không chắc là tiền sẽ nằm trong kho tiền. Thay vào đó, FEEbank có thể sẽ cố gắng thu lại số tiền đó bằng cách cho người khác vay một số tiền.

Vì vậy, giả sử Jim đến và hỏi khoản vay 800 đô la từ FEEbank. FEEbank cho vay 800 đô la trong số 1000 đô la của Warren. Vậy Warren có bao nhiêu tiền? Chà, khi ngân hàng cho bạn vay tiền, số dư của bạn sẽ không giảm. Warren vẫn có thể rút tiền của mình miễn là ngân hàng có thể cung cấp cho ông tiền gửi mà họ đã giữ từ các khách hàng khác.

Nếu mọi người đến lấy tiền cùng một lúc, ngân hàng sẽ hết tiền, nhưng miễn là điều đó không xảy ra, FEEbank không gặp vấn đề gì.

Vì vậy, bây giờ Warren có 1.000 đô la và Jim có 800 đô la. Hiện có 1.800 đô la trong nền kinh tế so với 1.000 đô la trước đây. FEEbank tạo ra nhiều tiền hơn!

Quá trình thậm chí không kết thúc ở đó. Jim có thể gửi 800 đô la vào một ngân hàng khác, ngân hàng này có thể cho người khác vay một phần.

Hệ thống ngân hàng này được gọi là ngân hàng dự trữ một phần vì các ngân hàng chỉ giữ một phần tiền gửi của bạn dưới dạng dự trữ và họ cho vay phần còn lại.

Vì vậy, các ngân hàng tư nhân trong hệ thống này có thể tạo ra tiền bằng cách cho vay tiền gửi, nhưng điều này có liên quan gì đến Cục Dự trữ Liên bang?

Năm 2008, Cục Dự trữ Liên bang đã áp dụng chính sách trả lãi cho các ngân hàng đối với số tiền họ giữ trong dự trữ. Vì vậy, thay vì FEEbank cho Warren vay tiền, Cục Dự trữ Liên bang có thể đề nghị trả cho FEEbank để giữ tiền trong kho.

Lãi suất mà Cục Dự trữ Liên bang đề nghị trả cho FEEBank càng cao thì càng ít có khả năng cho vay tiền. Tại sao phải cho vay rủi ro với lãi suất 3,5% nếu Cục Dự trữ Liên bang sẽ trả cho bạn 3,5% để giữ nó trong kho tiền? Cục Dự trữ Liên bang về cơ bản đang trả tiền cho các ngân hàng để không cho vay.

Cũng lưu ý, điều này cho phép Cục Dự trữ Liên bang kiểm soát lãi suất trực tiếp hơn. Nếu Cục Dự trữ Liên bang muốn các khoản vay có lãi suất 4%, tất cả những gì cơ quan phải làm là hứa trả 3,9% IORB để không thực hiện khoản vay. Trong trường hợp đó, một người vay tư nhân sẽ phải cung cấp ít nhất 4% để đánh bại Cục Dự trữ Liên bang.

Vì vậy, nếu Cục Dự trữ Liên bang muốn các ngân hàng cho vay nhiều tiền gửi hơn, từ đó tạo ra nhiều tiền hơn, tất cả những gì họ cần làm là hạ thấp IORB. Và đó chính xác là những gì họ đã làm trong thời kỳ COVID.

Vào tháng 1 năm 2020, lãi suất dự trữ là 1,55%. Đến giữa tháng 3 năm 2020, Cục Dự trữ Liên bang đã giảm lãi suất xuống 0,1%.

Chính sách này khiến các ngân hàng tăng cường cho vay tương đối sinh lợi hơn và, khi mọi thứ khác không đổi, khi lợi ích của một hành động tăng lên, mọi người sẽ thực hiện hành động đó nhiều hơn.

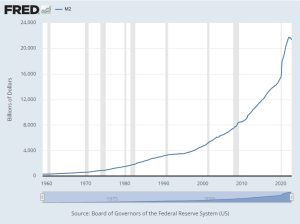

Kết quả của những chính sách này là một sự gia tăng lớn trong cung tiền. Các nhà kinh tế đo lường những gì được coi là tiền theo một số cách khác nhau, nhưng một trong những biện pháp được sử dụng và chấp nhận phổ biến nhất được gọi là M2.

Từ tháng 1 năm 2020 đến tháng 1 năm 2022, cung tiền M2 đã tăng từ 15,4 nghìn tỷ USD lên 21,6 nghìn tỷ USD.

Đó là mức tăng 40% trong cung tiền – chưa từng có trong lịch sử Hoa Kỳ gần đây.

Hình 3: Cung tiền M2

Nhiều tiền hơn, nhiều vấn đề hơn

Như tôi đã giải thích từ tháng 5 năm ngoái, sự gia tăng cung tiền này chắc chắn dẫn đến giá cả cao hơn (hay còn gọi là lạm phát). Dan Sanchez của FEE cũng đã giải thích sâu về vấn đề này.

Thật không may, Cục Dự trữ Liên bang dường như đã tự dồn mình vào một góc.

Việc sử dụng các giao dịch mua trên thị trường mở và hạ thấp IORB có thể đã thúc đẩy nền kinh tế bằng cách kích thích cho vay và đầu tư vào năm 2020, nhưng những con gà sắp gáy. Tại thời điểm này, nếu Cục Dự trữ Liên bang muốn sử dụng các đòn bẩy của mình để giảm lạm phát, thì họ sẽ làm như vậy bằng cách làm tổn hại các cơ hội đầu tư.

Tính đến tháng này, IORB đã được nâng lên 3,15%. Điều này có nghĩa là sẽ có ít tiền hơn cho người đi vay. Cho dù hiện tại chúng ta có đang trong thời kỳ suy thoái kỹ thuật hay không, thì đối với tôi, có vẻ như Cục Dự trữ Liên bang sẽ không thể giảm lạm phát mà không cho phép một sự điều chỉnh kinh tế diễn ra.

Không có thứ gọi là bữa trưa miễn phí. In đô la không có nghĩa là có nhiều bánh mì hơn để đi khắp nơi. Và mặc dù Cục Dự trữ Liên bang có thể tác động đến nền kinh tế bằng các đòn bẩy của họ, nhưng họ không thể in ra sự thịnh vượng.

Cụt Đuôi dịch

Bài gốc: https://fee.org/articles/how-does-the-federal-reserve-create-money/